Блог им. InvestHero |В какие моменты лучше начинать инвестировать

- 31 января 2022, 10:12

- |

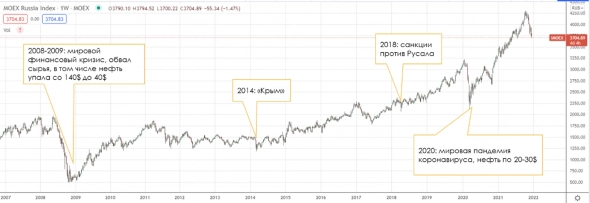

Глобально, лучше заходить на панике, чем на эйфории. Но на панике можно зайти слишком рано (в начале коррекции), и потом слишком рано закрыть позиции (в убыток на дне рынка).

Чтобы удержаться в рынке и не закрыть позиции в убыток вблизи от дна, нужно грамотно управлять риском в своем портфеле. На высокой волатильности разумно оставлять часть фундаментально недооцененных акций в портфеле, но не сидеть в лонгах на 100%, чтобы была гибкость.

Факторы риска прямо сейчас для российского рынка

- В США коррекция еще не закончилась – потому что S&P за последние 15 лет на коррекциях, которые были больше 10%, падал либо на 10-12%, либо на 20%. Сейчас перед коррекцией была экстремальная накачка рынков ликвидностью, а впереди обратный процесс + замедление темпов роста экономики, поэтому разумнее ждать -20% (-12% уже случились).

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 14 )

Блог им. InvestHero |Потрясающий консенсус на падение рынка США

- 28 января 2022, 14:08

- |

Знаете, что я заметил в последние месяцы? Мантру «ФРС ужесточает — все упадет». И вообще никто не против. Даже опционы говорят за 5 повышений % ставок в США за год (или след. 12 мес. — не суть).

На самом же деле, как это обычно бывает, если все уверены в одном, происходит обратное. Это хорошо иллюстрируется настроениями инвесторов:

1) В США bull-bear spread очень низкий = на уровне марта 2020 или конца пузыря доткомов в 2002. Это очень надежный индикатор разворотов.

2) Все заголовки также о том, что «мы все умрем». Привожу 1 ниже. Между тем, оценки многих компаний кроме FAAMG уже более чем резонны — тот же ARK ETF упал в 2.5х раза (а исторически наиболее ретивые его компоненты от вершин падали в 3-3.5х раза в прошлые большие ротации).

Так что, дадут ли ФРС обвалить фондовый рынок США? — думаю, что как справедливо заметил Рэй Далио, FED PUT включается после просадок S&P на 20% и более, и это не просто так:

1) Фондовый рынок США влияет на настроения потребителей сильно, т.к. полстраны проинвестировано. Если идет обвал, люди меньше покупают в магазинах и инфляция и экономика быстро тормозят.

( Читать дальше )

Блог им. InvestHero |Как рост ставки США влияет на фондовый рынок?

- 28 января 2022, 10:40

- |

Поднятие ставок в США — сейчас самое обсуждаемое явление не только в профессиональном кругу, но и среди рядовых инвесторов. Рост ставки всегда негативное событие, так как за ним следует переоценка высокорисковых активов вниз, к чему относят и акции. После ковидного падения в феврале-марте 2020 года акции взлетели в небеса, в результате чего мы находимся на рекордных уровнях по оценкам форвардного P/E индекса широкого рынка S&P 500, что до этого наблюдалось только во время кризисов 2000 и 2008 годов.

В сегодняшней статье мы расскажем:

— почему рост ставки в США так озадачивает инвесторов;

— как проходит цикл поднятия ставки;

— как ведет себя рынок на разных временных горизонтах в это время.

Экскурс в теорию. Почему рост ставок давит на инфляцию?

История США знает множество циклов как поднятия ставки, так и её уменьшения. Наиболее важным для инвесторов выступает именно цикл поднятия, так как исторически ставку поднимают, чтобы экономика оставалась здоровой. Рост ставки — это ответ на рост инфляции значительно выше целевого «нормального» уровня.

( Читать дальше )

Блог им. InvestHero |Как распознать потенциальный дефолт ВДО

- 27 января 2022, 10:42

- |

В этой статье вы узнаете:

- что такое сегмент ВДО и какова частота дефолтов в нем;

- признаки приближающегося дефолта;

- можно ли было предвидеть надвигающийся тех. дефолт OR Group;

- кто еще под риском.

ВДО или High Yield или Junk Bonds

ВДО — это высокодоходные облигации. Данный сегмент относится к корпоративным облигациям. В государственных и муниципальных бондах ВДО не бывает.

Как понять, что перед нами ВДО:

- Компания-эмитент, выпустившая облигацию, как правило, из сектора МСБ, и сама компания неизвестная. Часто так бывает, что компания не может или не хочет получить кредит в банке, потому что там строже условия.

- Купонная ставка и доходность в среднем на 3-5% выше, чем у облигаций известных компаний. Напомню, что доходность — это мера риска и чем она выше, тем выше риск.

- Низкий кредитный рейтинг (от ВВВ- и ниже от национальных рейтинговых агентств) или его отсутствие.

( Читать дальше )

Блог им. InvestHero |Геополитика: ищем вероятную траекторию развития ситуации

- 26 января 2022, 10:24

- |

Сейчас российский рынок в режиме суперзависимости от геополитики, и пока что он не вернулся в нормальный инвестиционный режим. Вернуться в нормальный режим рынок может, по нашему мнению, по двум причинам:

- Появится понимание, как будет достигнут компромисс между Россией и Западом по вопросам нахождения вооружения на территории Украины.

- Все (или большинство), кто не готов терпеть риски геополитики в рамках данного спора, продадут свои позиции.

Попробуем последовательно разобраться в геополитике: за чем следить, чтобы поймать момент, когда вероятность будет на стороне покупателей.

В чем камень преткновения в позициях РФ и Запада

Россия и Украина сосредоточили на границе существенные военные силы за последние несколько недель. Претензия со стороны России – на Украине могут быть размещены ракеты, угрожающие безопасности страны. Цель Запада (НАТО под руководством США) – сдержать потенциальную агрессию России (не только против Украины, а в первую очередь из соображений собственной безопасности).

( Читать дальше )

Блог им. InvestHero |Плохой PMI = хорошие новости?

- 25 января 2022, 13:24

- |

В мире продолжают развиваться тенденции, о которых мы с вами говорили:

— в США и Китае замедлился эк. рост. Скоро в США будет ещё медленнее, и в Европе закончится период ускоренного роста;

— в США макро статистика стала хуже, PMI вышли вчера сильно ниже ожиданий, и заявки на пособия идут также выше ожиданий.

Локально это приводит к тому, что сначала рынок США распродавался на ожиданиях повышения % ставок и ухода QE, но вчера попробовал отскочить (т.к. слабое макро дает ФРС аргументы не так агрессивно ужесточать политику).

В США вчера сработала логика «плохие новости = больше поддержки». Но когда станет ясно, что экономика в плохой форме надолго, я думаю рынки распродадутся снова.

В то же время:

— котировки нефти приостановили рост (в марте-апреле ОПЕК ждет большой профицит предложения, так что это очень логично)

— акции банков США обвалились (вот Думыч тоже об этом писал) — и мы 19 января предупреждали, что лонг банков это ошибка и шортили;

( Читать дальше )

Блог им. InvestHero |Сектора с высокой интенсивностью труда под давлением

- 25 января 2022, 10:48

- |

Стремительное восстановление глобальной экономики на фоне массивных стимулирующих мер и постепенное снятие карантинных ограничений способствовали взрывному росту спроса на товары и услуги. Чрезмерный спрос подтолкнул цены вверх на конечные товары, за которым последовало увеличение предложения. Однако мир базовых материалов (медь, никель, сталь) и продуктов питания (соя, пшеница, рис и так далее), из которых состоят конечные товары, был не готов к этому, что привело к резкому снижению запасов, а как следствие, это только подтолкнуло общий уровень цен вверх. Реальные доходы населения стали снижаться, и нелегкий рынок труда вынуждает бороться за сотрудников через повышение заработных плат. В связи с этим мы решили разобраться, какие сектора могут быть под давлением из-за ускорения инфляции издержек.

В статье мы рассмотрим, что:

- цены выросли, а реальные доходы — нет;

- повышение заработных плат и борьба за сотрудников — это угроза росту прибылей;

- сектора с высокой интенсивностью труда под давлением.

( Читать дальше )

Блог им. InvestHero |Рынок игр консолидируется: Microsoft против Sony

- 24 января 2022, 10:26

- |

В сегодняшней статье мы расскажем:

- зачем Microsoft понадобился издатель игр;

- как сделка может повлиять на игроков;

- причем тут Sony.

Microsoft покупает Activision Blizzard

Совсем недавно обе компании объявили о том, что Microsoft купит одного из лидеров в игровой индустрии — Activision Blizzard.

Microsoft готова заплатить за Activision Blizzard $68,7 млрд или $95/акцию. Сделка будет полностью совершена в виде денежных средств. На данный момент сделка одобрена обоими советами директоров и ждёт дальнейшего одобрения акционерами компаний и антимонопольной службы.

Ожидается, что сделка будет завершена в 2023 году.

Игровой рынок консолидируется

2022 год уже на старте стал значимым для игровой индустрии. Если сделка с Microsoft состоится, то это станет самой крупной покупкой в мире геймдева за всю историю.

( Читать дальше )

Блог им. InvestHero |Итоги встречи Лавров-Блинкен (ВЕРСИЯ)

- 21 января 2022, 16:46

- |

По итогам встречи будет подготовлен ответ США на российские предложения, и это займет около недели. Естественно, это может быть, как говорится, первый драфт и дальше документ может быть отвергнут или дорабатываться.

Исходя из моего понимания мотивов сторон, я вижу 2 варианта хода событий:

1. Сделка. Россия получает больше гарантий безопасности, а Байден заворачивает эту сделку во что-то подобное торговой сделке Трампа с Китаем:

— Это политические очки Байдену и подтверждение лидерства США в мире в НАТО.

— США неудобно конфликтовать с Россией и Китаем сразу. Значит с Россией нужно что-то решить.

— Европа получает газ до августа, и нормальный отопительный сезон. При этом США договариваются о поставках СПГ в Европу (озвучено Байденом вчера).

Если вспомнить торговую сделку США-Китай, эпопея была та ещё, и главное — это политические дивиденды. Стороны изо всех сил показывают неготовность идти на компромисс, а на деле лишь надувают значимость этого события.

( Читать дальше )

Блог им. InvestHero |Баланс на рынке нефти после снятия всех ковидных ограничений

- 21 января 2022, 10:59

- |

По данным ученых, омикрон приводит к более легкому течению болезни и после него коронавирус может превратиться в сезонную болезнь, как грипп. В таком случае все ограничения будут сняты и спрос на нефть восстановится быстрее. Это повлияет на баланс на рынке нефти.

В этой статье мы разберем:

- когда могут быть сняты все ограничительные меры;

- какими будут объемы спроса и предложения, если предположить, что летом ОПЕК+ снимет все ограничения на добычу нефти, а в мире снимутся все карантины;

- куда будет идти цена на нефть в таком сценарии.

Ограничительные меры могут быть сняты к лету 2022 года

Минэнэрго США ожидает, что в 2022 году ограничения на авиаперелеты будут сохраняться. По январскому прогнозу Минэнерго США, в 2022 году спрос на нефть превысит допандемийный уровень. Рост спроса будет обеспечен в основном восстановлением экономики.

При этом некоторые ученые (например, К. Чумаков), считают, что после омикрона пандемия коронавируса может закончиться. К. Чумаков напомнил, что ни одна из известных эпидемий не длилась более 2-3 лет. Академик РАН Ф. Ершов заявлял, что омикрон может стать возможным сигналом к завершению пандемии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс